公共经济学的新贡献

来源: 发布日期:2022-08-16 点击量:

罗良文/文

内容摘要:本文从伊曼纽尔·塞斯(Emma n u e lS a e z ) 的学术生平出发,简要地概括了 其出道以来在学术上的主要贡献:( 1) 最优化税收理论,主要包括最优税收、最优转移支 付计划和已婚夫妇的税收问题。( 2) 收入分布的测度,主要是对美国和其他 21个国家的 收入分布进行测度,分析收入分布的演化,这被学术界认为是一项了不起的成就。( 3) 税 收的行为反应,塞斯测度了边际税率的变化对应税收入的影响,在测度其关键参数应税收 入弹性上做了大量的研究,评估了所得税体系造成的行为反应。( 4) 退休计划,塞斯分析 了雇员导向型退休计划参与者的行为,开创性地研究了雇员在退休储蓄存款计划的参与 和投资决策中,同群效应是否起着重要作用。

关键词:最优税收 收入分布 行为反应 退休计划

2009年 4月,加州大学伯克利分校经济学系的伊曼纽尔·塞斯教授荣获素有“小诺贝尔经济 学奖”之称的“约翰·贝茨·克拉克奖(t h eJ o h nBa t e sCl a r kMe da l ) ”,从而成为第 31位获得该奖项 的经济学家,这对于非本土的年轻经济学家来说,实属不易。在颁奖颂词中,美国经济学会对他评 价是“伊曼纽尔·塞斯对公共经济学做出了杰出贡献。他着重于从理论和经验的角度处理公共政 策问题,一方面他将最优政策的特征和经济与行为的可测量方面联系起来,对现有的理论进行了精 炼; 另一方面,他进行了谨慎和创造性的经验研究设计,填补了对税收理论的识别测量这一空白。他的一系列研究使得税收理论与实际的公共政策制定更为接近,激发了学术界对税收研究的兴 趣。”下面我们将从伊曼纽尔·塞斯的学术生平出发,力图言简意赅地概括出其出道以来在学术上 的主要贡献。

一、 伊曼纽尔·塞斯的学术生平

1972年,伊曼纽尔·塞斯出生于法国, 23岁数学本科毕业,两年后在法国获得经济学硕士, 1999年,他以优异的成绩毕业于麻省理工学院(MI T) 获得经济学博士,并与同年 6月加盟哈佛大学 经济系, 2002年 7月离开那里前往加州大学伯克利分校经济系任教, 2005年取得正教授职位,曾先 后兼任《公共经济学 》(Jo ur n a lo fPu b l i cEc o n o mi c s )的副主编和共同主编以及 《经济学杂志》(Ec o n o mi cJ o u r n a l ) 的副主编,目前兼任《数量经济学》(Qu a n t i t a t i v eEc o n o mi c s ) 和《国际税收与公共 财政》(I n t e r n a t i o n a lTa xa n dPu b l i cFi n a nc e ) 的副主编以及《公共经济学》的主编,并且也是国民经 济研究局(NBER) 、经济政策研究中心(CEPR) 、欧洲经济顾问组织(CESi f o ) 等著名研究机构的资 深研究员。

1999年以来,伊曼纽尔·塞斯在短短的 9年时间,以每年近 5篇的惊人速度在 《美国经济评 论》、《经济学季刊》、《公共经济学》等权威杂志上发表了 41篇论文,并另有 10篇未公开发表或有 待发表的工作论文,其中有许多非常富有影响力的高质量论文,如 2002年伊曼纽尔·塞斯和乔恩 ·古博在《公共经济学》上发表的《应税收入弹性: 证据与推论》以及其个人在《经济学季刊》上发 表的《最优收入移转计划: 密集对大量劳动供给反应》、2003年和托马斯·皮凯蒂在《公共经济学》 上发表的《美国的收入不平等: 1913 ~ 1998》、2005年在《美国经济评论》上发表的《北美高收入的 演化: 来自加拿大的经验教训》等等。

二、 伊曼纽尔·塞斯的主要学术贡献

伊曼纽尔·塞斯的主要学术贡献包括最优化税收理论、收入分布的测度、税收的行为反应和退 休计划。

( 一) 最优税收理论

最优税收理论是探寻可能的最优所得税体系结构,但由于课税的可能性,使得这一研究沉寂了 很多年,塞斯恢复了这一研究,他在一系列论文中得出政策处方和可测度经济参数之间的简单关 系,提供了基于参数的多次模拟,且开始测度关键参数,与这一领域的其他学者不同的是塞斯使理 论和经验关系更为密切,具体研究主要包括最优税收、最优转移支付计划和已婚夫妇的税收问题。

1.最优税收。在这方面的研究主要集中在早期的三篇论文上,三篇论文研究的主要内容分别 是用弹性推理出最优所得税率、最优资本收益税和最优商品税。具体而言, 2001年,塞斯用弹性和 收入分布形状等参数推理出了最优线性与非线性所得税率,由于这些参数可以通过观察或估计得 到,塞斯可以进行多次模拟,发现最优非线性税收的平均边际税率低于线性税收,与非线性税收相 比,线性税收中的平均收入低,相对保证消费水平稍高,但绝对水平相似,因此,对于收入再分配,非 线性税收的效率高于线性税收。2002年,塞斯则分析了无限期模型中的非线性最优资本收益税, 模型假定初始财富分配不平等是外生给定的,且没有新财富产生,结论是在财富的再分配上非线性 资本收益税比线性税收更有效率,这是因为线性资本收益税会产生价格扭曲,这种扭曲随时间呈指 数增长,且长期线性资本收益税为 0,不会使财富分配发生根本变化,而非线性资本收益税由两个 税级构成: 一个免税税级和一个单一边际税率税级,财富拥有者在边际税率上会面对一个更低的净 税收收益,且实际跨期替代弹性不大,当财富分布的顶端尾部足够厚时,财富拥有者的财富会下降 到免税门槛,长期财富分布是截顶分布,财富不平等程度会急剧下降。此后,塞斯则研究了非线性 税收和异质性偏好下的商品税,重新审视了阿特金森 -斯蒂格利茨的结论,认为在非线性税收和异 质性偏好下他们的结论是显著的,并发现当高收入者对某种商品更偏好或在闲暇时这种商品的消 费增加,则需对这种商品征收较少的商品税,这种商品税与资本收益税是互补的。

2.最优转移支付计划。2002年,塞斯分析了低收入者的最优转移支付计划,指出在设计最优 转移支付计划上,不同性质的劳动供给对税收与转移支付的反应至关重要,即劳动供给反应如果是 集约边际( 劳动密集度) 变化,最优转移支付计划是负所得税计划,如果劳动供给反应是粗放边际 ( 劳动力参与度) 变化,最优转移支付计划是收入所得税抵免(EI TC) 计划。2004年,塞斯又发展了 最优税收模型,假定效用来源于捐助物上的支出,捐助物对经济中所有人都有公共物品效应,结果 发现,对收入和捐助物的最优补贴率和税率取决于经验的可估计参数和政府再分配偏好,对捐助物的最优补贴促使捐助物的价格弹性、公共捐助对私人捐助的排挤效应以及捐助物的公共物品效应 三者增加,多次模拟表明在捐助物上的最优补贴对参数相当敏感,但大多数情况下,最优补贴率低 于最优税率。后来,塞斯等人运用静态劳动供给模型和欧盟一体化微观模拟模型(Eu r o mo dMi c r o s i mu l a t i o nMo de l ) 分析了 15个欧盟国家的福利改革,着重比较了工作给付(i n-wo r kbe n e f i t s ) 和增 加传统福利的效应,主要得出两点结论: ( 1) 增加传统福利会导致对集约边际和粗放边际的劳动供 给反应的忽视,这种忽视是以政府收入和效率降低为代价的,而工作给付对粗放边际的劳动供给反 应是正面的( 对集约边际的劳动供给反应是负面的) ,工作给付的再分配效率成本很小甚至有时接 近 0; ( 2) 传统福利增加的受益者大多是没有收入的人,工作给付的受益者是“工作穷人”(t hewo r k i n gp o o r ) ,因此,如果政府有着极端的再分配偏好,对一些国家而言,相对于工作给付,增加传统福 利是最优的,而 15个欧盟国家实行工作给付是最优的。

3.已婚夫妇的税收问题。塞斯等人分析了对于已婚夫妇的一般非线性最优所得税这个多维 筛选问题,模型假设已婚夫妇由主要挣钱者和次要挣钱者组成,主要挣钱者总是参与劳动力市场, 并对工作的时间作出选择,次要挣钱者选择是否工作,结果发现,如果把次要挣钱者参与劳动力市 场看作已婚夫妇情况变好( 坏) 的信号,那么最优税收计划要求在次要收入上征税( 给予补贴) ,且 随着主要收入的增加,对于次要收入的征税( 补贴) 会减少并渐进趋于 0,对于英国的校准微观模拟 表明在次要收入上减少税率在数量上显著,和实际所得税与转移支付计划相一致。

( 二) 收入分布的测度

塞斯最重要的贡献之一就是在一系列论文中,对美国和其他国家( 加拿大、日本、法国、英国、 瑞士、爱尔兰等 21个国家) 的收入分布进行测度,分析收入分布的演化。

由于美国早年收入数据缺乏,塞斯等人利用税收记录和人口统计数据整理出 1913 -1998年间 美国高收入者收入分布的具体数据,后来又把数据增加到了 2006年,发现从 1913年以来美国的高 收入者收入分布呈现出 U型,这与库茨涅茨的倒 U型假设相反,他们认为在大萧条和二战期间资 本收入受到了严重冲击,一战后的萧条和大萧条摧毁了许多商业,而战争对企业产生了大的财务冲 击,企业减少了对股东的分红,且由于实行累进税制,资本收入份额未能从冲击中完全恢复; 发现 1913年至二战前在高收入者中工资收入份额没有波动,而在二战期间急剧下降,到 60年代才开始 从二战冲击中恢复,现在高于二战前的水平; 因此,最近 30年高收入者收入增长是工资收入份额突 增的直接结果,高收入者中的收入和人员构成发生了戏剧性的转变,工资收入取代了资本收入,劳 动者取代了食利者,塞斯等人认为工资收入份额的急剧下降和突增不能单由技术变化来解释,还有 其他因素,如劳动市场制度的变化、财政政策、社会舆论、累进税制、工会力量的变化以及社会保障 的实施等。

后来,塞斯等人对其他国家的收入分布进行了测度,分析了收入分布的演化,通过数据整理发 现,几乎其他西方国家和美国一样,高收入者的收入份额在大萧条和二战期间都大幅下降,如英国、 加拿大、法国和日本等( 瑞士和爱尔兰除外,一个重要原因是没有实行累进税制) ,但下降的具体时 间和幅度不同,如日本仅在二战期间下降,至于大幅下降的原因,塞斯等人认为是资本收入的减少 所致,而这些国家资本收入减少的一个共同原因是实行了累进税制,但不同国家还有具体原因,如 日本在二战期间发生了通货膨胀和实行了战时管制。同时也发现,最近 30年英国和加拿大高收入 者的收入份额的大幅增加也是工资收入份额增加,并且与英国和加拿大相比,由于边际税率的降 低,美国的高收入者的收入份额增幅最大,与之相反的是日本和法国的高收入者的收入份额并没有 经历显著变化,两个国家的收入集中度低于美国、英国和加拿大,塞斯等人认为主要是由于国家间 制度,工会力量和社会保障不同; 此外,塞斯等人也探讨了收入不平等对经济增长的影响,但结论较 为复杂,其中二战后十年,许多国家( 法国、美国、日本) 收入不平等程度较低,经济增长较快,而 20 世纪 90年代,收入不平等与经济增长成正相关,美国和英国比法国和日本等国收入不平等程度高, 经济增长快。

最近,塞斯等人利用 1937年以来美国社会保障局的纵向收入的宏观数据分析了美国的收入不 平等和流动性,结果发现,收入不平等是 U型,从 1937年到 1953年不平等程度迅速下降,而后稳定 增加,并且自 1970年以来收入不平等程度的增加是永久性收入不平等增加所致; 至于流动性,塞斯 等人发现短期收入流动性除了在二战期间暂时增加,整个时期较为稳定,而长期收入流动性自二十 世纪 50年代以来一直在增加,但男性劳动者的收入流动性却有微弱下降,赛斯等人认为这主要是 由于男女收入差距的缩小和女性劳动者向上流动性的增加所致。

由于早期的收入数据缺乏,塞斯等人辛劳地利用税收记录和人口统计数据等信息,重新构建了 美国和其他国家的收入分布数据,与以往数据的不同之处是数据是同质的,可以按照收入来源进行 细分,并且跨度如此长的时间,这被学术界认为是一项了不起的成就。但正如塞斯自己所说,这些 数据一般局限于高收入者的收入分布,几乎没有涉及到低收入者的收入分布。

( 三) 税收的行为反应

塞斯写了一系列重要论文测度边际税率的变化对应税收入的影响,在测度其关键参数应税收 入弹性上做了大量的研究,评估了所得税体系造成的行为反应。

2002年,塞斯等人建立模型,基于美国 1979 -1990年间的税收申报者数据,研究了美国 20世 纪 80年代一系列的税收改革,用最小二乘法重新估计了应税收入弹性,发现应税收入弹性大约为 0. 4,不包括税收优惠的实际收入弹性更低,应税收入税收变化的收入效应较小,且高收入者的应税 收入弹性高于低收入者,扣除税额的高收入者对税收反应较为敏感,塞斯等人认为这些研究结论对 最优税收结构有着重要的政策暗示,即应在平均水平上实行累进税制,最优税收结构中税收的对象 可能转向低收入者和边际税率较为稳定甚至有所下降的中高收入者。

2003年,塞斯把税级攀升的额外负担作为税率变化的来源,并以此来构建工具变量对税率变 化的收入效应进行估计,发现 1979 -1981年间,通货膨胀使接近上一税级的纳税人的税级攀升,即 经历了边际税率变化,从而可以通过比较这些纳税人与那些没有经历边际税率变化的纳税人的收 入变化差异来估计应税收入弹性,约为 0. 4,边际税率上升越高,纳税人申报的收入越少,但这比预 期要小,并且应税的工资收入弹性为 0。

两年后,塞斯等人分析了 2003年股息税减少对公司行为的影响,主要包括三个方面: ( 1) 对公 司股息支付的影响。塞斯等人发现股息税减少使得非金融和非公用事业的公司的股息支付增加, 免税的公用事业公司并没有改变股息支付,原因是委托代理问题影响了不同性质公司对税收的反 应; ( 2) 对公司股票回购的影响。塞斯等人认为股息税减少是否使公司用股票回购方式取代股息 支付,目前现有的数据和可利用的方法对于这个问题无法予以充分回答; ( 3) 对公司间投资基金的 影响。塞斯等人认为股息税减少影响了公司间投资基金的分布效率,使得资本市场上的投资基金 流出低增长的公司。此后,塞斯等人研究了股息税减少对公司股息增加公布日和除息日的超额报 酬影响,发现与标准无套利条件和信号理论一致,股息税减少使得公布日的超额报酬下降,除息日 溢价增加。

2006年,塞斯等人则用收入及计划参与调查(S I PP) 的数据配合美国社会保障局 1981年 ~ 1999年间的数据分析了收入对工资税增加的反应。结论主要有三点:( 1) 边际税率增加的大多是 已婚男性,这一群体和嫁给高收入者的女性群体的应税收入弹性均较小,而自我雇用的劳动者对于 工资税增加的反应较大; ( 2) 1981年 ~ 1999年间,高收入的已婚男性的收入大幅增长,这种趋势没 有被 1986年和 1993年的税收改革打破,而这两次税收改革使得嫁给高收入者的女性群体的劳动 供给下降; ( 3) 通过政策模仿,塞斯等人发现当应税收入弹性为 0. 5时,工资税增加的收益会被所 得税减少和无谓损失增加抵消,而当应税收入弹性为 0. 2时,相对于所得税减少和无谓损失,老年 遗族残疾保险(OAS DI ) 的收益较大,塞斯等人认为这有助于对弹性接近 0. 2或 0. 5的税收政策的决策。

2009年,塞斯等人研究了收入所得税抵免(EI T C) 信息的提供是否会影响 EI TC接收者的劳动 供给和收入决策,他们对布洛克税务局的 43000名 EI T C接收者进行随机试验,发现对于信息的提 供,劳动供给存在异质性,一半的税务代理人增加了纳税人的 EI T C额和工资收入分布的集中度, 剩下的一半则没有显著增加纳税人的的 EI T C额,但提高了纳税人获取高收入的可能性,以至于无 法获的 EI TC额,不同税务代理人向纳税人提供信息使用的不同方法导致了劳动供给反应不同,信 息提供会影响劳动供给,与其他政策工具相比较,信息有较大的影响。

同年,塞斯利用 1960年 ~ 2004年间美国国内税局的个人税收申报单数据,运用描述性核密度 估计法分析了纳税人在所得税安排的转折点上是否存在群聚现象。结论主要有两点:( 1) 在围绕 EI TC的第一个转折点( 抵免额达到最大水平的点) 上有明显的群聚现象,应税收入弹性大约为 0. 25,群聚主要集中在接受 EI T C的自营收入,而接受 EI T C的工资收入没有群聚现象且弹性为 0; ( 2) 在所得税第一个税级上存在群聚,这种现象在 20世纪 60年代所得税安排简单稳定的时候尤 为明显,应税收入弹性大约为 0. 2,而所得税安排的其他转折点均不存在群聚现象。塞斯认为对于 复杂的所得税安排,报税员理解起来有一定的难度,且由于在第一个转折点上开始纳税,因而比其 他转折点更可能突出,而 20世纪 60年代的所得税安排又更为简单稳定,这可能使得第一个转折点 也更为突出。

最近,塞斯等人建立理论和实证框架对研究美国、英国、丹麦、加拿大、德国、法国、瑞典、芬兰、 新西兰、挪威、波兰、俄国边际税率的应税收入弹性的文献作了一个批判性的综述。认为早期文献 中的应税收入弹性估计过大,后来数据的完善和方法的改进使得文献中的应税收入弹性估计值变 小,其中估计的长期应税收入弹性在 0. 12 ~0. 4之间,大部分国家位于拉弗曲线的左边,并且文献 中一个流行结论是高收入者的应税收入弹性较大,并且应税收入弹性是一个不断变化的参数,受政 府政策影响,在这篇综述最后,塞斯等人指出了今后的研究方向: ( 1) 边际税率提高的福利成本研 究; ( 2) 与美国相比,欧盟和斯堪的纳维亚国家的税收数据更为全面,应对这些国家应税收入弹性 进行更多研究; ( 3) 对长期应税收入弹性的识别问题进行研究; ( 4) 对边际税率变化导致的行为反 应的不对称性进行研究。

( 四) 退休计划

大量文献研究了税收递延账户(T DA) ,如个体退休账户(I RAs ) 和 401(K)s 计划对退休储蓄存 款决策的影响和这些计划的特征对计划的参与率和缴费额比率的影响,近年部分文献则研究了退 休储蓄存款计划的个体参与和投资决策的影响因素,包括理财教育、失责处理规则,未来的前景以 及信息的可获得性等。塞斯则在一系列论文中,研究了雇员导向型退休计划参与者的行为。

2002年,塞斯开创性地研究了雇员在退休储蓄存款计划的参与和投资决策中,同群效应(p e e r e f f e c t ) 是否起着重要作用。具体而言,塞斯利用大学里雇员的个体数据来研究雇员参与 T DA计划 的决策和已经参与的雇员选择共同基金公司是否会受到同系里的其他雇员决策的影响,研究结论 表明同群效应是重要的,同系里的参与率几乎没有差异,但不同系的参与率变化较大,即同系里雇 员的参与和投资决策相互影响,这也为在工作地点组织 401(K)s 计划提供了一种可能的理由。显 然,塞斯拓展了雇员退休储蓄存款决策的影响因素分析。

此后,塞斯等人研究了信息和社会交互作用对退休计划决策的影响,他们在大学的一些系里随 机选择一些没有参与 TDA计划的雇员,然后发邀请信邀请这些雇员参加大学举办的保险金的信息 报告会,并给参加的雇员以货币奖励,结果发现: ( 1) 目标雇员比非目标雇员参加报告会的人数多 5 倍,目标系里的非目标雇员比非目标系里的非目标雇员参加报告会的人数多 3倍,这说明邀请信不 仅提高了那些受到邀请信人的参与率,也对系里其他雇员产生了社会效应;( 2) 与非目标雇员相 比,目标系里的雇员更多地参与 TDA计划,但同系里目标雇员与非目标雇员在 TDA计划的参与上没有明显差别。塞斯和迪弗洛认为这是由于在系这一层面上存在信息扩散的社会效应、不同的目 标效应( 即有的雇员参加报告会是为了得到货币奖励,有的是因为同事参与) 、激励效应( 即奖励参 加报告会的雇员可能会影响他们的主观动机) ,因而发现报告会提供的信息的价值和质量。因此, 塞斯等人认为对参加报告会雇员的小的奖励的影响会由于信息扩散和社会交互作用而放大,雇员 没有去寻求和使他们自己可获得信息的最优化,并且雇员可能没有对退休计划决策考虑太多,这对 于最优的退休计划设计有着极其重要的政策意义。

2007年,塞斯利用来自于税收申报者的大量数据估计了储蓄抵扣计划对个人退休账户缴费额 的影响,结果表明,虽然这项计划慷慨,但影响很小,塞斯认为原因主要有三点: 一是该计划影响较 小可能不是由于缺乏对刺激的反应,而是由于该计划的实施可能没有实现配套刺激的全部潜力; 二 是采取配套刺激是免税折扣; 三是由于该计划的一些基本特征,如低的免税门槛、复杂的规则和缴 费额的不可退还等,这些特征开始看起来没有害处,但可能会有意想不到的后果。因此,塞斯提出 了改革该计划的四点建议: 即用同等价值的配套刺激取代免税折扣、缴费额可退还,美国国内税局 可以向税收申报者提供分开退还选择、减少不确定性,允许纳税人提前计划以及参与该计划的资格 可基于前一年的调整后收入等。

塞斯之所以能取得上述学术成就和他的天赋与对公共经济学研究的辛苦耕耘和执着是分不开 的,正是这种精神使其能在 33岁的时候就在高手如云的加州大学伯克利分校经济系晋升为正教 授,而且确立其在公共经济学等领域的学术权威地位,这对于非本土的年轻经济学家来说,实属 不易。

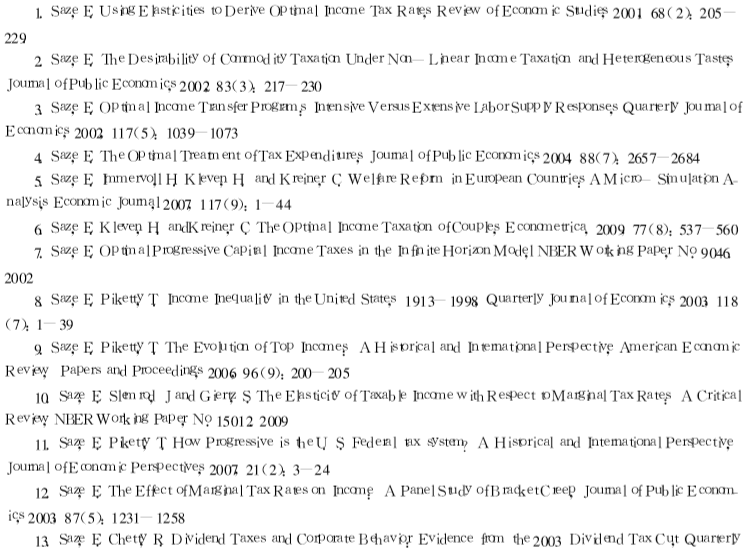

参考文献:

- 上一篇:暂无上一篇

- 下一篇:对外直接投资的就业效应